Субсчета бухгалтерского счета 76:

76.01.1 — Расчеты по имущественному и личному страхованию

76.01.2 — Платежи (взносы) по добровольному страхованию

76.01.9 — Платежи (взносы) по прочим видам страхования

76.02 — Расчеты по претензиям

76.03 — Расчеты по причитающимся дивидендам и другим доходам

76.04 — Расчеты по депонированным суммам

76.05 — Расчеты с прочими поставщиками и подрядчиками

76.06 — Расчеты с прочими покупателями и заказчиками

76.09 — Прочие расчеты с разными дебиторами и кредиторами

76.21 — Расчеты по имущественному и личному страхованию (в валюте)

76.22 — Расчеты по претензиям (в валюте)

76.25 — Расчеты с прочими поставщиками и подрядчиками (в валюте)

76.26 — Расчеты с прочими покупателями и заказчиками (в валюте)

76.29 — Прочие расчеты с разными дебиторами и кредиторами (в валюте)

76.41 — Расчеты по исполнительным документам работников

76.49 — Расчеты по прочим удержаниям из заработной платы работников

Учет на бухгалтерском счете 76

Учет на счете 76 осуществляется в случае возникновения ситуаций, не относящихся к счетам 60 - 76. Это расчеты по выставленным и полученным претензиям и страховым суммам.

На счете 76 отражаются операции по судебным, исполнительным и прочим распорядительным документам.

Субсчет 76.02 Проводки

На счете 76.02 отражается депонирование заработной платы, которая не была вовремя получена сотрудниками.

Типовые проводки с использованием счета 76.02

Дебет 70.04 Кредит 76.02 - перечислена сумма депонированной зарплаты

Дебет 51 Кредит 76.02 - невыплаченные денежные средства перечислены на банковский счет

Счет 76 АВ

Аванс - это сумма, полученная поставщиком до отгрузки товара. С получением предоплаты налогоплательщик обязан перечислить сумму НДС в бюджет.

Счет 76 АВ бухгалтерского учета используется для начисления НДС по полученным авансам.

В течение 5 дней поставщик выставляет счет-фактуру, один экземпляр которого направляет покупателю.

Пример 1. Отражение НДС по предоплате по счету 76.АВ

ООО «Калина» получило предварительную оплату от покупателя в размере 94 400 руб. В счёт предоплаты были отгружены товары. НДС = 94 400 х 18% : 118% = 14 400 руб.

Проводки:

|

Дебет |

Кредит |

Сумма проводки, руб. |

Основание |

|

|

Получен аванс от покупателя |

Выписка банка |

|||

|

Начислен НДС с аванса |

Книга продаж, платёжное поручение |

|||

|

ООО «Калина» отгрузила товар |

Накладная |

|||

|

НДС по реализации |

Накладная |

|||

|

Зачет предварительной оплаты |

Бухгалтерская справка |

|||

|

НДС принят к вычету |

Книга продаж |

Типовые проводки:

|

Дебет |

Кредит |

Описание |

Документ |

|

Списаны реализационные расходы, возникшие в связи со страховым случаем |

Договор страхования |

||

|

Учтена сумма претензии по вине поставщика |

Претензия |

||

|

Удержано по исполнительному листу |

Исполнительный лист |

||

|

Оприходованы ценные бумаги в счет дивидендов |

Протокол решения собрания |

Пример 2. Отражение операций по претензиям

Между ООО «Калина» и ООО «Малина» заключен договор на поставки.

По итогам месяца ООО «Калина» осуществило поставку на сумму 800 000 руб. на условиях полной предоплаты.

По факту приемки партии товара на складе ООО «Малина» был выявлен брак.

ООО «Малина» выставлена претензия на сумму 90 000 руб.

ООО «Калина» удовлетворило поступившую претензию частично:

сумма 22 000 руб. не была возмещена;

оставшаяся сумма претензии в размере 68 000 руб. была удовлетворена.

Проводки:

|

Дебет |

Кредит |

Описание |

Сумма |

Новое в версии

Изменения в законодательстве

Расходы будущих периодов

Форма бухгалтерского баланса за 2011 год не содержит показателя для отражения суммы расходов будущих периодов (Приказ Минфина РФ № 66н от 02.07.2010 г.). Организация должна самостоятельно выбрать порядок отражения расходов будущих периодов в бухгалтерской отчетности и закрепить его учетной политике.

Справочник "Расходы будущих периодов"

Справочник предназначен для ведения аналитического учета на следующих счетах:

- 97 "Расходы будущих периодов",

- 76.01.2 "Платежи (взносы) по добровольному страхованию на случай смерти и причинения вреда здоровью",

- 76.01.9 "Платежи (взносы) по прочим видам страхования".

Для элемента справочника можно указать порядок отражения в бухгалтерском балансе (в колонке "Вид актива"). В зависимости от вида актива остаток по счету отражается в соответствующей статье баланса:

- Дебиторская задолженность,

- Запасы,

- Основные средства,

- Прочие оборотные активы,

- Прочие внеоборотные активы.

Зарплата и управление персоналом

Исчисление НДФЛ

В соответствии с Федеральным законом от 7 ноября 2011 г. № 305-ФЗ реализована поддержка нового порядка налогообложения налогом на доходы оплаты труда членов экипажей судов, плавающих под Государственным флагом Российской Федерации.

Обновлены справочники "Вычеты по НДФЛ" и "Коды доходов"

В соответствии с проектом приказа ФНС России "О внесении изменений в приложения к приказу Федеральной налоговой службы от 17.11.2010 № ММВ-7-3/611@" (см. http://www.nalog.ru/prav_act/3870483/) реализованы изменения в перечнях доходах и вычетов, в том числе вычетам на третьего ребенка присвоены коды 116, 120 и 124. Добавлены вычеты на вторых детей:

- 115 – 1000 руб. (с 1 января 2012 года – 1400 руб.) на второго ребенка до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта до 24 лет;

- 119 – 2000 руб. (с 1 января 2012 года – 2800 руб.) на второго ребенка единственному родителю (приемному родителю), опекуну, попечителю;

- 123 – 2000 руб. (с 1 января 2012 года – 2800 руб.) на второго ребенка до 18 лет, на учащегося очной формы обучения до 24 лет при отказе второго родителя от вычета.

Новые коды вычетов предоставляются с 1 января 2011 года и могут использоваться наравне с имевшимися до сих пор вычетами на детей.

Для подтверждения права на предоставление вычетов на детей за 2011 год все сотрудники должны либо переписать свои заявления, в обязательном порядке указывая очередность детей с приложением, если нужно, документов, подтверждающих наличие предыдущих детей; либо подать уточнение, если ребенок, на которого предоставляется вычет, является первым.

Вниманию пользователей предыдущих версий!

Существовавшие ранее вычеты с кодами 108, 110 и 111 являются теперь вычетами на первого ребенка и в отчетности за 2011 год получат коды 114, 118 и 122 соответственно.

На момент выпуска версии конфигурации упомянутый приказ ФНС России не был зарегистрирован в Минюсте РФ и опубликован, поэтому все стандартные вычеты на детей в справках 2-НДФЛ показываются с кодами, действовавшими в 2010 году. После опубликования и вступления в силу приказа ФНС России будет выпущена очередная версия типовой конфигурации, в котором будет уточнен порядок формирования справок 2-НДФЛ.

Помощник редактирования вычетов

Чтобы облегчить замену вычетов на вторых и последующих детей, пользователям предлагается Помощник редактирования вычетов на детей. Команды вызова Помощника расположены на закладке "Налоги" Рабочего стола, а также в интерфейсе "Расчет зарплаты организаций" в меню "Налоги и взносы – Редактирование вычетов на детей с 2011 года".

Страховые взносы во внебюджетные фонды в 2012 году

Реализована поддержка пониженных тарифов страховых взносов, предусмотренных статьей 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ в редакции Федеральных законов от 7 ноября 2011 г. № 305-ФЗ и от 3 декабря 2011 г. № 379-ФЗ для:

- плательщиков страховых взносов, производящих выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов в соответствии с пунктом 9 части 1 статьи 58;

- аптечных организаций в отношении выплат и вознаграждений, производимых физическим лицам в связи с осуществлением фармацевтической деятельности, в соответствии с пунктом 10 части 1 статьи 58;

- некоммерческих и благотворительных организаций в соответствии с пунктами 11 и 12 части 1 статьи 58;

- организаций, оказывающих инжиниринговые услуги, в соответствии с пунктом 13 части 1 статьи 58.

Обновлены тарифы страховых взносов в соответствии с частями 3.3, 3.4 и 3.5 статьи 58 и статьей 58.2 Федерального закона от 24 июля 2009 г. № 212-ФЗ в редакции Федерального закона от 3 декабря 2011 г. № 379-ФЗ.

Уточнен порядок исчисления страховых взносов с 2012 года с доходов иностранных граждан и лиц без гражданства, временно проживающих на территории России, в соответствии с пунктом 2 статьи 22.1 Федерального закона от 15 декабря 2001 г. № 167-ФЗ в редакции Федерального закона от 3 декабря 2011 г. № 379-ФЗ. В связи с этим в конфигурации введена классификация иностранных граждан и лиц без гражданства, являющихся застрахованными лицами по обязательному страхованию, на постоянно проживающих на территории РФ, временно проживающих и временно пребывающих – см. форму сведений о гражданстве справочника "Физические лица".

Вниманию пользователей предыдущих версий!

При обновлении ИБ для всех иностранных граждан, за которых уплачивались страховые взносы, устанавливается статус постоянно проживающих на территории РФ, а для иностранных граждан, за которых не уплачивались страховые взносы – временно пребывающих на территории РФ.

Если среди сотрудников организации есть иностранные граждане, временно проживающие на территории РФ, то для них необходимо указать соответствующий статус в форме сведений о гражданстве.

Используемые организациями тарифы страховых взносов следует изменять только в том случае, когда организация имеет право на применение новых льготных тарифов, описанных выше.

Удержания по исполнительным листам

Реализована возможность удерживать у получателя банковские издержки (комиссию за перевод банком денежных средств) при перечислении ему сумм по исполнительным документам.

В документе "Исполнительный лист" теперь необходимо определять порядок выплаты удержанных сумм получателю. Для почтового перевода дополнительно указывается порядок расчета почтового сбора, а для банковского перевода – тариф банка.

Реализована возможность удерживать издержки (т.е. почтовые сборы и банковские комиссии), связанные с доставкой удержаний по нескольким исполнительным листам для одного получателя, одной суммой.

Индексация пособий на детей

В соответствии с Федеральным законом от 30 ноября 2011 года № 371-ФЗ "О федеральном бюджете на 2012 год и на плановый период 2013 и 2014 годов" проведена индексация государственных пособий гражданам, имеющим детей, предусмотренных статьей 4.2 Федерального закона от 19 мая 1995 года № 81-ФЗ "О государственных пособиях гражданам, имеющим детей", с 1 января 2012 года на 6%.

Прочие изменения и улучшения

В соответствии с постановлением Правительства РФ от 24 ноября 2011 г. № 974 проиндексирован размер предельной величины базы для начисления страховых взносов в государственные внебюджетные фонды до 512 000 руб.

В рамках подсистемы воинского учета обновлена Форма №18 (Карточка учета организации) в соответствии с Постановлением Межведомственной комиссии по вопросам бронирования граждан, пребывающих в запасе, от 27.07.2011 № 525 дсп.

Реализована возможность указания в адресах типов домов (дом/владение), корпусов (корпус/строение), квартир (квартира/офис).

В варианте "НДФЛ" отчета "Анализ налогов и взносов" реализованы показатели перечисленного налога.

Учет основных средств и нематериальных активов

Регистр "Ставки налога на имущество по отдельным основным средствам"

Для объекта недвижимого имущества можно указать особенности налогообложения налогом на имущество в разрезе каждой организации. Для этого следует для основного средства в справочнике "Основные средства" по кнопке "Перейти" выбрать пункт "Ставки налога на имущество по отдельным основным средствам". На закладке "Объекты с особым порядком налогообложения" по кнопке "Добавить" открывается форма "Установка особого порядка налогообложения". В открывшемся окне по гиперссылке "Особенности отсутствуют" можно указать сведения об особенностях объекта недвижимого имущества:

- Входит в состав единой системы газоснабжения (ЕСГС)

- Находится на территории другого государства (суммы налога на имущество по объекту уплачены в соответствии с законодательством другого государства)

- Используется в Особой экономической зоне в Калининградской области (создан или приобретен при реализации инвестиционного проекта в соответствии с федеральным законом об Особой экономической зоне в Калининградской области)

Также можно указать порядок отнесения стоимости по выбранному ОКАТО или к территории другого государства:

- В полной сумме – для объектов, стоимость которых целиком приходится на территорию с одним кодом ОКАТО

- В доле – для объектов, стоимость которых распределяется на территории с разными кодами ОКАТО

Учет НДС

Документ "Корректировка поступления"

Документ предназначен для регистрации исправленных первичных документов поставщика (интерфейс "Управление закупками", меню "Закупки"). Такие документы могут быть выставлены, например, при выявлении поставщиком ошибки в оформлении первичных документов или при согласованном с покупателем изменении цены товаров (работ, услуг), реализованных ранее.

Документ "Корректировка реализации"

Документ предназначен для регистрации исправленных первичных документов, переданных покупателю (интерфейс "Управление продажами" меню "Продажи"). Например, при выявлении продавцом ошибки при оформлении первичных документов или в случае согласованного между продавцом и покупателем изменения стоимости ранее реализованных товаров, работ и услуг.

Переход с предыдущих версий

Документы "Корректировочный счет-фактура полученный" и "Корректировочный счет-фактура выданный" не используются.

По данным этих документов автоматически создаются документы "Корректировка поступления" и "Корректировка реализации" (с видом операции "Корректировка по согласованию сторон").

На основании созданных документов "Корректировка поступления" создаются документы "Счет-фактура полученный" с видом "Корректировочный". Реквизиты "Номер входящего документа", "Дата входящего документа", "Номер счета-фактуры" и "Дата счета-фактуры" переносятся из документа "Корректировочный счет-фактура полученный". На основании документов "Корректировка реализации" создаются документы "Счет-фактура выданный" с видом "Корректировочный". Номер и дата созданного документа соответствуют документу "Корректировочный счет-фактура выданный".

Документ "Формирование записей книги покупок"

Закладка "Вычет НДС по уменьшению стоимости реализации"

На закладке заполняются суммы НДС, принимаемые к вычету по корректировочным счетам-фактурам на уменьшение стоимости. Закладка отображается, если дата документа больше или равна 01.10.2011

Документ "Формирование записей книги продаж"

В 2012 году документ используется только для автоматического восстановления ранее принятого к вычету НДС по авансам выданным.

Нет необходимости вводить его по следующим операциям 2012 года:

- реализации товаров и услуг

- регистрации счетов-фактур на полученный аванс, счетов-фактур налогового агента

- восстановлению ранее принятого к вычету НДС, если ТМЦ использованы для операций, не облагаемых НДС.

Реализация по ставке 0% отражается в Книге продаж при проведении документа "Подтверждение нулевой ставки".

План счетов бухгалтерского учета

- На субсчете 19.09 "Налог на добавленную стоимость по уменьшению стоимости реализации" учитываются суммы налога на добавленную стоимость, возникающие при выставлении корректировочного счета-фактуры выданного при уменьшении стоимости реализованных ранее товаров и услуг. Аналитический учет ведется по покупателям (субконто "Контрагенты") и документам корректировки реализации (субконто "Счета-фактуры полученные").

- На субсчете 41.К "Корректировка товаров прошлого периода" учитывается результат корректировки стоимости ТМЦ, которая произведена после завершения отчетного периода. Корректировка стоимости ТМЦ учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Аналитический учет ведется по наименованиям (сортам, партиям, типам) (субконто "Номенклатура"), местам хранения товаров (субконто "Склады")

- На субсчете 76.К "Корректировка расчетов прошлого периода" учитывается результат корректировки расчетов с контрагентами, которая произведена после завершения отчетного периода. Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Аналитический учет ведется по каждому дебитору и кредитору (субконто "Контрагенты"), основанию расчетов (субконто "Договоры").

Изменения в учете НДС в соответствии с проектом Постановления Правительства РФ

Изменения в учете НДС соответствуют проекту Постановления Правительства РФ "О счетах-фактурах и признании утратившими силу некоторых нормативных актов Правительства Российской Федерации" (http://www1.minfin.ru/common/img/uploaded/library/2011/10/Arkhiv_ZIP_-_WinRAR_(76).zip).

Настройка параметров учета

Для ведения учета НДС в соответствии с проектом Постановления необходимо в настройках параметров учета (интерфейс "Заведующий учетом", меню "Настройка учета") на закладке "НДС" установить флаг "Вести учет НДС в соответствии с проектом Постановления" и указать дату, с которой применяются изменения.

Документ "Счет-фактура выданный"

Добавлен новый вид счета-фактуры "Корректировочный", который устанавливается при оформлении корректировочного счета-фактуры (в т.ч. исправленного).

Подробнее см. встроенную справку к документу "Счет-фактура выданный"

Документ "Счет-фактура полученный"

Добавлен новый реквизит "Вид счета-фактуры", который может принимать следующие значения: "На поступление", "На аванс", "Корректировочный".

Подробнее см. встроенную справку к документу "Счет-фактура полученный"

Отчет "Книга покупок (проект)"

Отчет "Книга продаж (проект)"

Отчет предназначен для формирования книги покупок при ведении учета НДС в соответствии с проектом Постановления Правительства РФ "О счетах-фактурах и признании утратившими силу некоторых нормативных актов Правительства Российской Федерации" (интерфейс "Заведующий учетом", меню "Отчеты-НДС" или интерфейс "Бухгалтерский и налоговый учет", меню "НДС").

Отчет "Журнал учета полученных и выставленных счетов-фактур (проект)"

Отчет предназначен для формирования списка счетов-фактур, исправленных счетов-фактур, корректировочных счетов-фактур, полученных от поставщиков и переданных покупателям. Используется при ведении учета НДС в соответствии с проектом Постановления Правительства РФ "О счетах-фактурах и признании утратившими силу некоторых нормативных актов Правительства Российской Федерации". Отчет формируется в соответствии с правилами ведения журнала учета полученных и выставленных счетов-фактур.

Открыть отчет можно в интерфейсе "Заведующий учетом", меню "Отчеты-НДС" или в интерфейсе "Бухгалтерский и налоговый учет", меню "НДС".

Регламентированная отчетность

В конфигурацию в тестовом режиме включена возможность выгрузки в электронном виде форм статистической отчетности:

- П-1 "Сведения о производстве и отгрузке товаров и услуг";

- Приложение №3 к форме №П-1 "Сведения об объеме платных услуг населению";

- П-2 "Сведения об инвестициях в нефинансовые активы";

- П-2 (краткая) "Сведения об инвестициях в основной капитал";

- П-3 "Сведения о финансовом состоянии организации";

- П-4 "Сведения о численности, заработной плате и движении работников";

- П-5 (м) "Основные сведения о деятельности организации";

- ПМ "Сведения об основных показателях деятельности малого предприятия";

- П-6 "Сведения о финансовых вложениях";

- 1-РП (срочная) "Сведения о состоянии расчетов за отгруженную продукцию, выполненные работы (услуги)";

- 1-ИНВЕСТ "Сведения об инвестициях в Россию из-за рубежа и инвестициях из России за рубеж";

- 3-Ф "Сведения о просроченной задолженности по заработной плате";

- 5-З "Сведения о затратах на производство и реализацию продукции (работ, услуг)".

Выгрузка реализована в соответствии с унифицированным форматом электронных версий форм статистической отчетности, утвержденным приказом Росстата от 28.10.2010 г. № 372, и XML-шаблонами форм, опубликованными на сайте Росстата по адресу http://www.gks.ru/metod/unif-form.html .

Для выполнения выгрузки, после заполнения формы необходимо нажать кнопку "Выгрузка" в верхней командной панели формы и из выпадающего меню выбрать пункт "Выгрузить". В случае успешного выполнения выгрузки будет выбран запрос на указание каталога, в который следует сохранить выгруженный файл.

Расширение номенклатуры форм регламентированной отчетности

В состав форм регламентированной отчетности добавлены:

- формы годовой бухгалтерской отчетности организаций, утвержденные приказом Минфина России от 02.07.2010 № 66н, в редакции приказа Минфина России от 05.10.2011 № 124н;

Формы применяются начиная с отчетности за 2011 год. - расчет по начисленным и уплаченным взносам в Пенсионный фонд Российской Федерации, применяемый при осуществлении контроля за уплатой взносов для работодателей, уплачивающих взносы на дополнительное социальное обеспечение (форма РВ-3 ПФР) (утвержден приказом Минздравсоцразвития России от 03.11.2011 № 1322н);

- декларация по земельному налогу, утвержденная приказом ФНС России от 28.10.2011 № ММВ-7-11/696@;

Форма применяется начиная с отчетности за 2011 год.

Методические изменения

В декларацию по налогу на добавленную стоимость в редакции приказа Минфина России от 21.04.2010 № 36н внесены изменения в соответствии с письмом ФНС России от 21.11.2011 № ЕД-4-3/19360@: в список кодов операций, не подлежащих налогообложению, выдаваемый при заполнении Раздела 7 декларации, добавлен код 1010247 "Реализация товаров (работ, услуг) и имущественных прав налогоплательщиками, являющимися российскими маркетинговыми партнерами Международного олимпийского комитета в соответствии со статьей 3.1 Федерального закона от 1 декабря 2007 года N 310-ФЗ "Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации", за исключением филиалов, представительств в Российской Федерации организаций, являющихся иностранными маркетинговыми партнерами Международного олимпийского комитета в соответствии со статьей 3.1 указанного Федерального закона, в связи с исполнением этими организациями обязательств маркетингового партнера Международного олимпийского комитета в рамках организации и проведения XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи.".

В декларацию по налогу на добавленную стоимость в редакции приказа Минфина России от 21.04.2010 № 36н внесены изменения в соответствии с письмом ФНС России от 21.11.2011 № ЕД-4-3/19361@: в список кодов операций, не подлежащих налогообложению, выдаваемый при заполнении Раздела 7 декларации, добавлены коды:

- 1010816 "Выполнение работ (оказание услуг) казенными учреждениями, а также бюджетными и автономными учреждениями в рамках государственного (муниципального) задания, источником финансового обеспечения которого является субсидия из соответствующего бюджета бюджетной системы РФ";

- 1010260 "Безвозмездное оказание услуг по производству и (или) распространению социальной рекламы в соответствии с законодательством Российской Федерации о рекламе";

- 1010250 "Оказание услуг по страхованию, сострахованию и перестрахованию экспортных кредитов и инвестиций от предпринимательских и (или) политических рисков";

- 1010249 "Услуги по социальному обслуживанию несовершеннолетних детей; услуг по поддержке и социальному обслуживанию граждан пожилого возраста, инвалидов, безнадзорных детей и иных лиц, находящихся в трудной жизненной ситуации, признаваемых таковыми в соответствии с законодательством Российской Федерации о социальном обслуживании и (или) законодательством Российской Федерации о профилактике безнадзорности и правонарушений несовершеннолетних";

- 1010249 "Услуги по выявлению несовершеннолетних граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких несовершеннолетних граждан и их семей";

- 1010249 "Услуги по выявлению совершеннолетних недееспособных или не полностью дееспособных граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких граждан и их семей";

- 1010249 "Услуги по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями несовершеннолетних граждан либо принять детей, оставшихся без попечения родителей, в семью на воспитание в иных установленных семейным законодательством Российской Федерации формах";

- 1010249 "Услуги по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями совершеннолетних недееспособных или не полностью дееспособных граждан";

- 1010249 "Услуги населению по организации и проведению физкультурных, физкультурно-оздоровительных и спортивных мероприятий";

- 1010249 "Услуги по профессиональной подготовке, переподготовке и повышению квалификации, оказываемых по направлению органов службы занятости".

Земельный налог

Сведения о льготах по земельному налогу и кодах категорий земель, установленных в 2011 году, указываются в форме "Регистрация земельного участка" по гиперссылке реквизита "Налоговая льгота" (интерфейс "Бухгалтерский и налоговый учет", меню "Справочники – Основные средства и нематериальные активы").

При установке периода "Действует с 2011 года" отражается список кодов, которые используются для заполнения декларации по земельному налогу.

Транспортный налог

Сведения об экологическом классе транспортного средства, указываются в разделе "Транспортный налог" (интерфейс "Бухгалтерский и налоговый учет", меню "Справочники – Основные средства и нематериальные активы"). Эти сведения учитываются при заполнении декларации по транспортному налогу.

В списке льгот по транспортному налогу (гиперссылка реквизита "Налоговая льгота") и видов транспортных средств (поле "Код вида ТС") можно выбрать значения, действующие до 2011 года и с 2011 года.

Сервисные возможности

Оценка производительности

Управление доступом пользователей к информации

Роль "Ввод корректировок поступления"

Добавлена новая роль "Ввод корректировок поступления".

Роль предоставляет права на оформление документа "Корректировка поступления". Назначается совместно с ролью "Менеджер по закупкам".

Роль "Ввод корректировок реализации"

Добавлена новая роль "Ввод корректировок реализации".

Роль предоставляет права на оформление документа "Корректировка реализации". Назначается совместно с ролью "Менеджер по продажам".

Как пользователю исправить собственные ошибки прошлых лет, допущенные в бухгалтерском и налоговом учете по налогу на прибыль, рассказывают эксперты 1С.

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если налогоплательщик все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступления с видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью - Прибыль (убыток прошлых лет) , выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги и регистрации исправленной версии документа Счет-фактура полученный не отличается от порядка, описанного в Примере 1в статье"Исправление ошибки отчетного года в 1С:Бухгалтерии 8".

Обращаем внимание , если в учетной системе для организации ООО «Новый интерьер» установлена дата запрета изменения данных «закрытого» периода (т. е. периода, по которому представлена отчетность в контролирующие органы - например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Рис. 1. Результат проведения документа «Корректировка поступления»

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки . Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье"Исправление ошибки отчетного года в 1С:Бухгалтерии 8" , так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

Согласно пункту 14 ПБУ 22/2010 прибыль, возникшая в результате уменьшения завышенной стоимости аренды в сумме 30 000 руб., в бухгалтерском учете отражается в составе прочих доходов текущего периода (исправляется записью по кредиту счета 91.01 «Прочие доходы» в феврале 2016 года).

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

Для учета результата корректировки расчетов с контрагентами (если такая корректировка выполняется после завершения отчетного периода) в программе служит счет 76.К «Корректировка расчетов прошлого периода». На счете 76.К отражается задолженность по расчетам с контрагентами, начиная с даты операции, которая подлежит корректировке, по дату корректирующей операции (в нашем примере с сентября 2015 года по февраль 2016 года).

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1

- это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного исчисления налога на прибыль.

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

Вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операцию Реформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется ключевое соотношение БУ = НУ + ПР + ВР?

Для дополнительного начисления налога на прибыль с увеличения налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в феврале 2016 года) в программу нужно ввести бухгалтерскую запись с помощью Операции, введенной вручную:

Дебет 99.01.1 Кредит 68.04.1 со вторым субконто Федеральный бюджет

На сумму доплаты в Федеральный бюджет;

Дебет 99.01.1 Кредит 68.04.1 со вторым субконто Региональный бюджет

На сумму доплаты в бюджет субъектов РФ.

Что касается равенства БУ = НУ + ПР + ВР, действительно, после корректировки прошлого периода оно не выполняется. Отчет Анализ состояния налогового учета по налогу на прибыль (раздел Отчеты ) за 2015 год также будет иллюстрировать, что правило Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные и временные разницы не выполняется для разделов Налог и Доходы. Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае не является ошибкой.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции, а в бухгалтерском учете исправление ошибки прошлых лет вносится текущим периодом. Постоянные и временные разницы - это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02», утв. приказом Минфина России от 19.11.2002 № 114н). Нет оснований для признания разниц в прошлом периоде, до внесения исправительной записи в бухгалтерском учете.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки - в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступления формируется постоянная разница на сумму исправленной ошибки (см. рис. 1). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).

Важно! Если бухгалтер планирует внести корректировки в прошлый период и налог не занижен, то корректировка налоговых данных в 1С 8.3 производится вручную.

Рассмотрим пример.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при предоставлении услуг связи за декабрь 2015 года, сумма затрат была превышена на 30 600 руб.

Было оформлено документом Поступление (акты, накладные) из раздела Покупки. Также сразу был зарегистрирован счёт-фактура:

Также был выставлен счёт-фактура:

и был принят НДС к вычету:

На данное поступление был оформлен корректирующий документ .

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях.

Собственная ошибка

В данном случае допущена техническая ошибка в сумме бухгалтером, поэтому выбираем Исправление собственной ошибки:

При редактировании документа прошлого периода в поле Статья прочих доходов и расходов устанавливаются Исправительные записи по операциям прошлых лет. Это статья доходов/расходов с видом статьи Прибыль (убыток) прошлых лет:

На закладке Услуги заносим новые данные:

При проведении документ формирует сторнирующие проводки в сторону уменьшения, если окончательная сумма меньше исправленной. И дополнительные проводки на недостающую сумму при обратной ситуации:

Помимо этого, при корректировке прошлого периода в 1С 8.3 создаются корректировочные проводки прибыли (убытка):

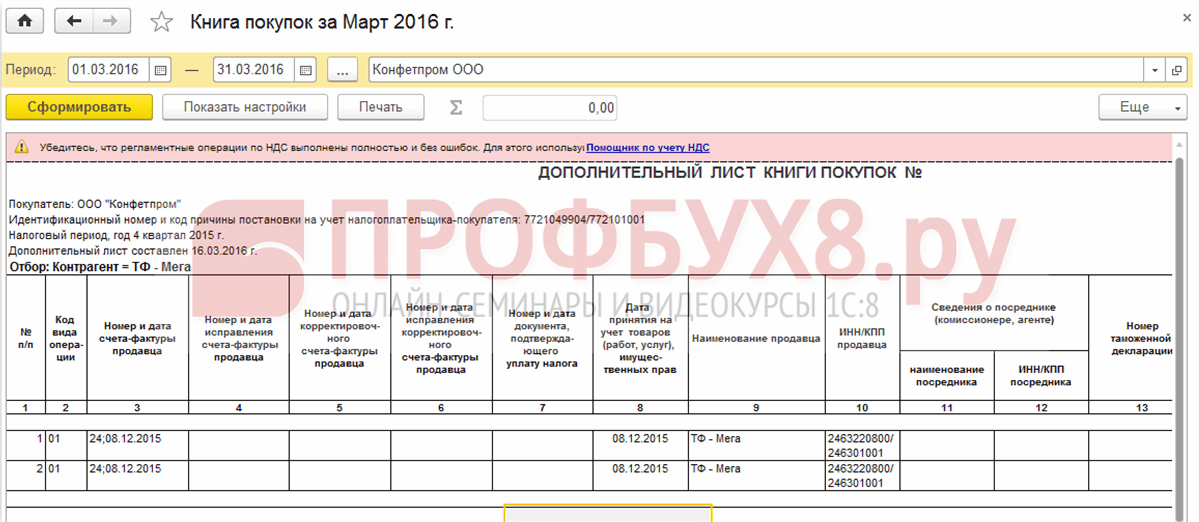

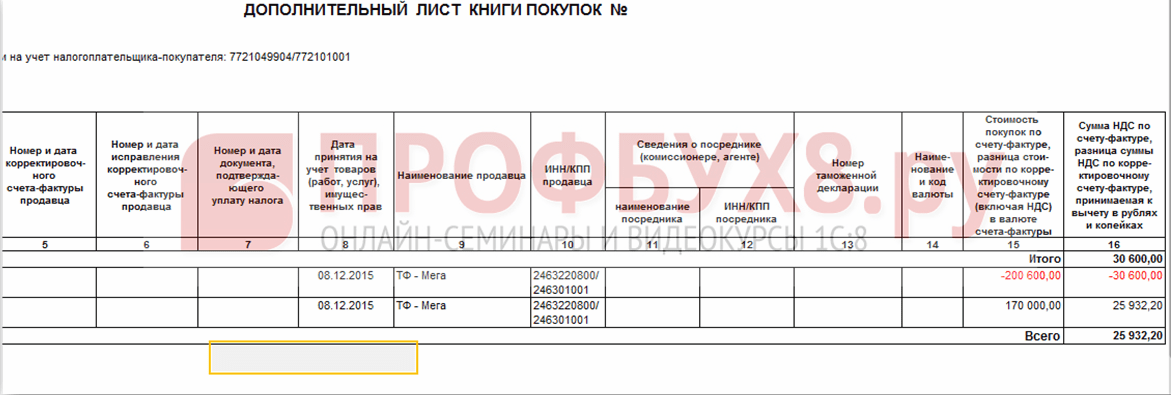

В Книге покупок отображается скорректированная сумма НДС:

После исправления прошлого периода в 1С 8.3 необходимо сделать за прошлый год в разделе Операции – Закрытие месяца в декабре.

Как исправить ошибку, если забыли внести расходную накладную, как учитывать «забытые» неучтенные документы в части налогового учета при расчете налога на прибыль в 1С 8.3 читайте в

Техническая ошибка в документах поставщика

При допущенной ошибке поставщика Вид операции устанавливаем Исправление в первичных документах. Указываем номер исправления как для поступления, так и для счёта-фактуры:

На закладке Услуги указываем правильное значения:

Документ делает аналогичные проводки с исправлением собственной ошибкой по корректировке прошлого периода. Также можно распечатать исправленные печатные документы.

Товарную накладную:

Счет-фактуру:

Для отражения исправленного счёта-фактуры в Книге покупок необходимо создать документ Формирование записей книги покупок из раздела Операции, выбрав Регламентные операции по НДС:

Помимо основного листа в Книге покупок:

Исправление также отражается в дополнительном листе:

Корректировка реализации прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при реализации услуг связи за декабрь 2015 года, сумма доходов была занижена на 20 000 руб.

Была оформлена документом Реализация (акты, накладные) из раздела Продажи. Также сразу был зарегистрирован счёт-фактура:

На данную реализацию был оформлен корректирующий документ Корректировка реализации. Вид операции при технической ошибке выбирается Исправление в первичных документах. На закладке Услуги необходимо внести корректирующие изменения:

Также необходимо выставить исправленный счёт-фактуру:

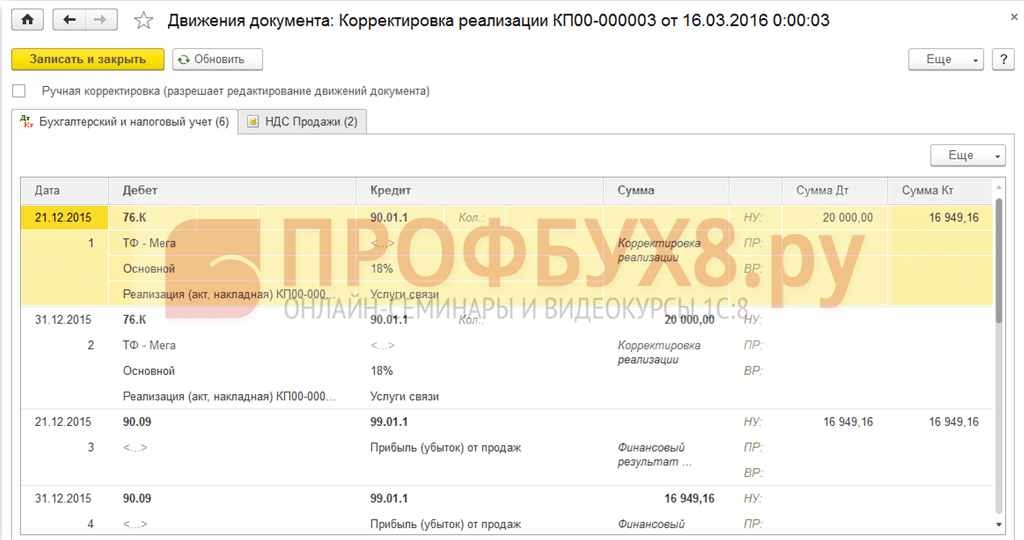

В движениях отражаются корректирующие проводки:

Исправленная реализация отражается в дополнительном листе Книги продаж. Для её формирования необходимо перейти на страницу Продажи – Книга продаж:

Как исправить ошибку в документах поступления или отгрузки, которая задевает первичные документы, а также специальные регистры налогового учёта рассмотрено в следующей .

Аннулирование ошибочно занесённого документа

Бывают ситуации, когда ошибочно занесён документ, например, создан .

Например, общество «Конфетпром» в марте обнаружило несуществующий документ поступления услуг связи за декабрь 2015 года.

Производится ручной операцией Сторно-операцией в Операции, введённые вручную из раздела Операции.

В поле Сторнирующий документ выбрать ошибочно введённый документ. Данный сторно документ сторнирует все проводки, а также начисление НДС:

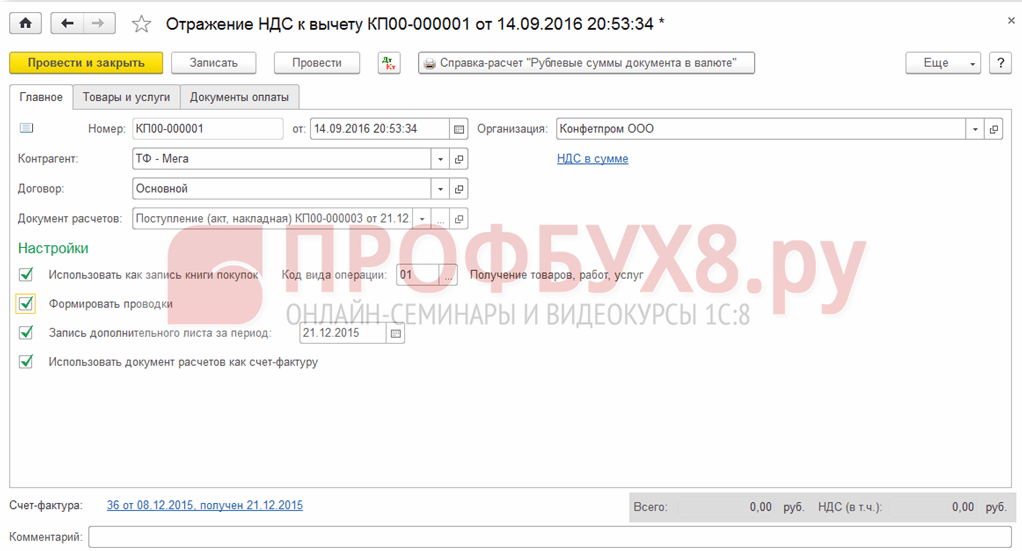

Для занесения сторно операции в Книгу покупок необходимо создать Отражение НДС к вычету из страницы Операции:

- В документе необходимо установить все галочки;

- Обязательно указать дату записи дополнительного листа:

На закладке Товары и услуги:

- Заполнить данные из расчётного документа и установить отрицательную сумму;

- Проконтролировать, чтобы в поле Событие было установлено значение Предъявлен НДС к вычету:

Проверить правильно ли отражено аннулирование ошибочного документа можно в Книге покупок – раздел Покупки:

Как отразить реализацию прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило неотражённую реализацию услуг связи за декабрь 2015 года.

Для отражения забытого документа реализации в 1С 8.3 формируем Реализация (акты, накладные) на дату нахождения ошибки. В нашем случае март, а не декабрь:

В документе счёт-фактура указываем дату исправления (март) и эта же дата указывается в Выставлен (передан контрагенту):

Для отражения НДС в прошлом периоде необходимо установить галочку Ручная корректировка и исправить в регистре НДС Продажи:

- Запись дополнительного листа – установить Да;

- Корректируемый период – установить дату изначального документа. В нашем случае декабрь:

Наши клиенты зачастую сталкиваются с ситуациями, когда в текущем налоговом периоде приходится корректировать или отражать факты хозяйственной жизни, относящиеся к прошлым периодам. При этом они часто обращаются к нам с вопросом о том, почему движения документов «Корректировка поступления» и «Корректировка реализации» формируются не датой документа корректировки, а датой корректируемого документа, то есть датой прошлого года. Данная статья посвящена тому, как правильно отразить корректировку доходов и расходов прошлого периода даже больше не с точки зрения программ 1С, а с точки зрения методологии бухгалтерского и налогового учета. Бухгалтерский учет Согласно Приказа Минфина РФ от 22 июля 2003 г.

Корректировка реализации прошлого периода в сторону уменьшения: проводки

На субсчете 76.К » Корректировка расчетов прошлого периода» учитывается результат корректировки расчетов с контрагентами, которая была произведена после завершения отчетного периода.Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.Аналитический учет ведется по каждому дебитору и кредитору (субконто «Контрагенты»), основанию расчетов (субконто «Договоры») и документам расчетов (субконто «Документы расчетов с контрагентом»). Каждый дебитор и кредитор — элемент справочника «Контрагенты».

Каждое основание расчетов — элемент справочника «Договоры контрагентов».» Если же отчетность уже сдана, то необходимо на вкладке «Расчеты» поставить в документе на галочку «Бухгалтерский учет прошлого года закрыт ……» и указать статью прочих доходов/расходов.

Корректировки реализаций и поступлений прошлых периодов

Федерального закона от 27.07.2006 N 137-ФЗ) В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

(абзац введен Федеральным законом от 27.07.2006 N 137-ФЗ, в ред. Федерального закона от 26.11.2008 N 224-ФЗ) Таким образом, не отражение хозяйственных операций в прошлом периоде является ошибкой, приведшей к искажению данных за прошлые периоды. Поэтому при получении оправдательных документов (п. 1 ст.

252 НК РФ) и в соответствии со ст.

Корректировка реализации в текущем и прошлом периоде в бухгалтерском учете

Внимание

Аналитический учет осуществляется по каждому контрагенту, договору и документу расчетов. Если отчетность сдана, то нужно при формировании документа поставить галочку «БУ прошлого года закрыт» и обязательно указать статью доходов/расходов.

В таком случае проводки сформируются текущей датой. Если имеет место увеличение суммы реализации, то программа автоматически увеличит налогооблагаемую базу. НДС Согласно ст. 168 НК, если имеет место корректировка реализации прошлого периода в сторону уменьшения после реализации, то продавец должен перевыставить счет в течение 5 суток со дня получения документа-основания.

Инфо

СКФ является основанием для принятия налога к вычету. При этом корректировке подлежит сумма налога, начисленная до и после внесения изменений.

Расходы прошлых лет учитываются при исчислении НДС в месяц их выявления. Налог на прибыль Согласно ст.

Годовая бухгалтерская отчетность – исправление и корректировка ошибок

На нашем сайте вы можете скачать бланк акта выполненных работ «Акт приемки выполненных работ в строительстве - образец». Корректировка реализации прошлого периода в сторону увеличения Помимо корректировки суммы реализации прошлого периода в сторону уменьшения, возможна и корректировка в большую сторону (увеличения).

Воспользуемся данными предыдущего примера, но немного дополним его условия. Пример 2 В мае 2018 года выяснилось, что специалисты заказчика допустили ошибку.

Из невыполненных работ на 18 тыс. руб. согласно предъявленной претензии половина (на сумму 9 тыс. руб.) оказалась выполненной. Денежные средства по выявленным работам были перечислены от ООО «Мир» обратно ООО СК «Пара». Бухгалтерский учет у ООО СК «Пара» (подрядчика) В мае 2018 года бухгалтер ООО СК «Пара» сделает следующие проводки: Дт 62 Кт 91.1 - доначислена реализация (выручка) на сумму 9 тыс. руб.

Корректировка реализации прошлого периода в сторону уменьшения

В учете ООО «Вега» будут сделаны такие проводки: Дт Кт Описание Сумма Документ 41 60 Продукция оприходована на склад ООО «Вега» 61 500 Товарная накладная 19 60 Отражен НДС от стоимости поступивших товаров 13 500 Товарная накладная 76 91/1 От ООО «Сигма» получено уведомление о перечислении 7% от стоимости товара (корректировка реализации) 5 250 Корректировочный счет-фактура 51 76 От ООО «Сигма» поступили средства 5 250 Банковская выписка Проводки по корректировке реализации в прошлом периоде Рассмотрим ситуацию: в декабре 2014 года ООО «Министр» выполнил строительно-монтажные работы согласно договору на сумму 135 000 руб. В январе 2015 заказчик услуг ООО «Промо» сообщил о недоработках и предложил снизить стоимость работ до 125 000 руб, о чем и было заключено дополнительное соглашение.

Отражаем корректировки, относящиеся к прошлым периодам

Корректировка реализации прошлого периода в сторону уменьшения: проводки Рассмотрим детальнее, как отражается КСФ в БУ у продавца:

- Сторно ДТ62 КТ90 – выручка уменьшена на разницу.

- Сторно ДТ90 КТ68 – вычет на сумму разницы.

- Сторно ДТ20 КТ60 – задолженность клиента уменьшена на разницу.

- Сторно ДТ19 КТт60 – разница НДС.

- ДТ19 КТ68 – восстановлен вычтенный ранее НДС.

Рассмотрим, как отражается КСФ на увеличение в БУ у продавца:

- ДТ62 КТ90 – увеличение стоимости выручки.

- ДТ68 КТ90 – принят к вычету налог.

- ДТ20 КТ60 – увеличена задолженность.

- ДТ19 КТ60 – изменена сумма налог.

- ДТ68 КТ19 – принят к вычету налог.

При внесении любых изменений в фактуры продавец должен предоставить счет, а покупатель – восстановить НДС.

НК, налогоплательщики-организации исчисляют базу по результатам каждого периода на основе регистров БУ или на основании любых данных об объектах. При выявлении ошибок прошлых периодов нужно пересчитать базу по налогу и сумму сбора, подлежащую уплате в бюджет.

Если период совершения ошибки выявить невозможно, то перерасчет следует осуществить в текущем периоде. Доходы от реализации товаров признаются на дату продажи.

Корректировка реализации прошлого периода в сторону уменьшения в БУ должна быть также осуществлена в НУ. То есть налогоплательщик должен изменить свои налоговые обязательства.

Вот как осуществляется корректировка реализации прошлого периода в сторону уменьшения. Прибыль организации при этом также уменьшается, и образуется переплата по налогу.

Корректировка реализациия как отражаеться в балансе

Причины, по которым это необходимо сделать, бывают разные:

- снижение цены в результате выявления заказчиком в отчетном периоде некачественной продукции, полностью или частично невыполненных работ, оплаченных в предыдущем закрытом периоде;

- исправление реализационных документов в текущем периоде по вине ответственных за продажи лиц, например менеджеров по продажам;

Узнайте, как правильно исправлять первичные документы, из нашего материала «Первичный документ с ошибкой: “заменить нельзя исправить”».

- уменьшение стоимости в результате предоставления скидок и других бонусов;

- соглашение сторон, преследующее другие деловые цели.

Изменение суммы реализации затронет НДС, а также записи фактов хозяйственной жизни на бухгалтерских счетах.

ООО направило подрядчику претензию и допсоглашение на уменьшение стоимости работ. В апреле 2016 года документы были переподписаны, и на расчётный счет организации были возвращены денежные средства. Отразим эти операции в БУ заказчика. 2015 год:

- ДТ20 КТ60 - затраты по ремонту объекта отнесены на себестоимость (200 тыс. руб.).

- ДТ19 КТ60 - отражен НДС (36 тыс. руб.).

- ДТ68 КТ19 - НДС принят к вычету (36 тыс. руб.).

- ДТ60 КТ51 - оплачены работы (236 тыс. руб.).

- ДТ76 КТ91 - начислен доход (15,254 тыс. руб.).

- ДТ76 КТ68 - восстановлен налог (2,746 тыс. руб.).

- ДТ51 КТ76 - получены средства от подрядчика (18 тыс.

- Типовые решения

- Бухгалтерия предприятия

- Корректировка реализации прошлого периода в текущем

Ситуация когда в компании изменяется сумма реализации за предыдущий период может быть в случае обнаружения ошибок в документах по отгрузке товаров/услуг и в случае изменения договорных условий, касающихся предыдущих поставок (например сделали доп. соглашение о снижении цены в том числе за предыдущий период). Первый вариант необходимо отразить в бухгалтерском и налоговом учете в соответствии со статьей 54 Федерального закона от 27.07.2006 N 137-ФЗ: Статья 54.

Общие вопросы исчисления налоговой базы 1.

Очень часто у организаций возникает потребность откорректировать сумму предыдущей отгрузки в связи с выявленной ошибкой или по причине изменения условий договора. Законодательно предусмотрен определенный порядок изменения реализаций прошлого периода.

Рассмотрим его детальнее. Определение Корректировка реализации прошлого периода в сторону уменьшения (КСФ) или увеличения может возникнуть в результате:

- Изменения стоимости работ.

- Если необходима корректировка реализации прошлого периода в сторону уменьшения количества.

- При одновременном изменении количества и стоимости.

- Если неплательщик НДС возвращает товар продавцу.

Если стороны договорились об изменении условий сделки до выставления отгрузочного документа, то в течение 5 суток продавец может перевыставить фактуру.